2021/09/15

東京海上・インド・オーナーズ株式オープンは、東京海上・オーナーズシリーズの第2弾として、2020年4月に設定された公募投資信託です。インドの企業の株式等の中から、経営者が実質的に主要な株主である企業を主要投資対象とし、経営者のリーダーシップに関する定性分析を重視しつつ、企業の成長性・収益性に比較して割安であると判断される銘柄へ投資します。

本レポート「インドに熱視線!」では、有望な投資先として注目を集めるインドの魅力や、そこで活躍するオーナー企業などについてご紹介していきます。

今回は、東京海上・インド・オーナーズ株式オープン「2021年8月までの振り返りと今後の運用方針」です。

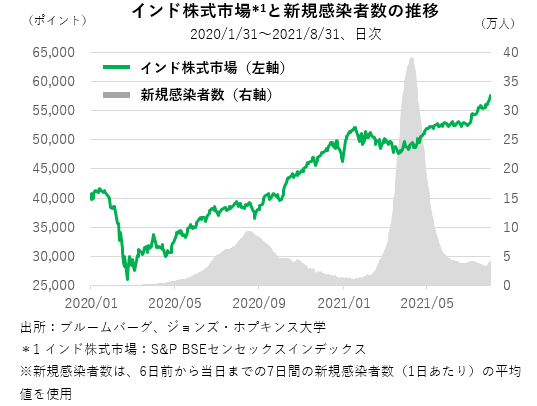

インド株式市場(*1)は、新型コロナウイルス感染第2波の影響により、2021年4月から5月にかけて軟調に推移しました。しかしその後は、感染状況が落ち着いたことなどを背景に再び上昇基調に転じ、8月以降、連日過去最高値を更新するなど力強い上昇を続けています。

インドの新型コロナウイルスの感染状況ですが、新規感染者数は、5月上旬に35万人を超える水準まで増加していましたが、足元では4万人程度まで減少しています。

一方、市場予想を上回る好調な企業業績も市場心理を好転させました。更に、外出制限の影響で家計の余剰資金が増加したことや、投資家の注目を集めるIPO(新規株式公開)が続いたことなども株式市場への資金流入を加速させました。

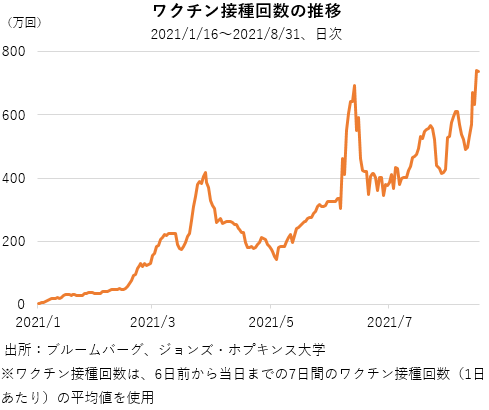

ワクチン接種は順調に進展しており、そのペースは足元で更に加速しています。現在のペースを保つことができれば、年末までに人口の約6割が2回の接種を完了すると見ています。これは、経済活動の再開に向けた重要な節目になると考えています。

中期的に見ても、インド経済は高い成長が続くという見通しに変化はありません。2022年3月期の実質GDP(国内総生産)成長率は、コロナ禍で蓄積された需要の急拡大やインド政府による政策支援などを背景に力強い成長が見込まれています。

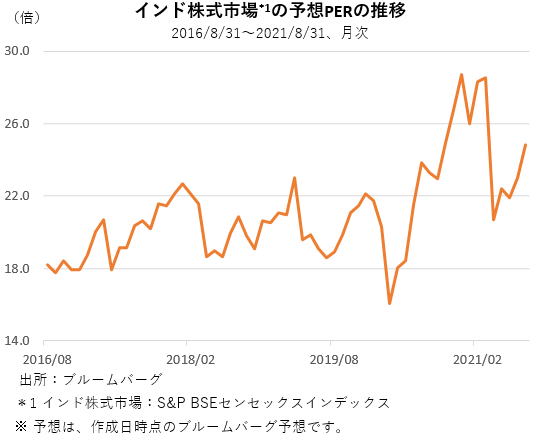

バリュエーション(投資価値を測るための指標)の観点から見ると、インド株式市場(*1)の予想PER(株価収益率)は8月末時点で24.9倍となり、過去平均と比べ高い水準にあります。しかし、個々の銘柄を見ていくと企業価値が正しく評価されていないと判断できる企業は多数存在するため、引き続き魅力的な投資環境にあると考えています。

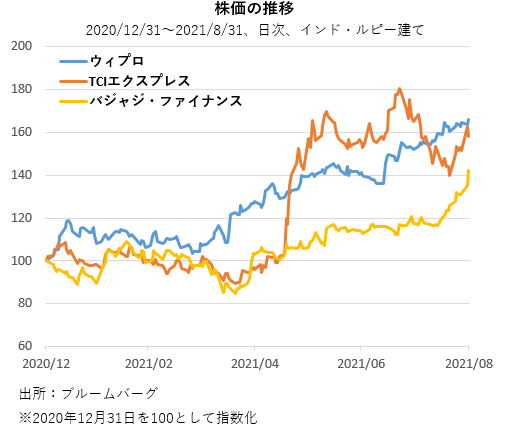

当ファンドが投資するオーナー企業は、インド国内でコロナ感染第2波の混乱が広がる中においても、オーナー経営者のリーダーシップのもと、柔軟に事業を展開し業績を伸ばしています。その結果、当ファンドの年初来の運用実績は+28.3%(2021年8月31日時点)となりました。

当ファンドのパフォーマンスに貢献した主な企業をご紹介します。

<ウィプロ>

ソフトウェア開発や情報システムのアウトソーシング事業などを展開する世界的なIT企業。同社は、在宅勤務への移行を迅速に行い、新型コロナウイルスによるビジネスの混乱を最小限に抑えました。また、コロナ禍で世界的にソフトウェア開発の需要が高まるなか、新規プロジェクトを多数受注し、業績を伸ばしています。

<TCIエクスプレス>

中小企業向けの迅速な配送サービスを強みとする物流企業。同社は、コロナ禍においても積極的に配送拠点を増設し、効率的な物流網を築くことで業績を伸ばしています。また、経営者が今後5年間に売上を倍増させるという戦略的なビジョンを示したことなども好感され、株価は堅調に推移しています。

<バジャジ・ファイナンス>

個人向けローンや保険事業などを展開する金融サービス会社。同社はイノベーションへの投資に積極的であり、「バジャジペイ」と呼ばれるウォレットアプリケーションの開発計画を発表しました。このアプリは、様々なサービスを統合する予定であり、個人向け金融サービスのプラットフォームになると期待されています。

ワクチン接種が順調に進展し、インド国内における新型コロナウイルスの感染状況は落ち着きを見せています。こうした状況を踏まえ、当ファンドでは生活必需品やヘルスケアセクターへの投資比率を減少させ、経済活動再開の恩恵を受けるセクターへの投資比率を高めています。

具体的には、価格調整や規制緩和を背景にコロナ明け後の需要の急拡大が期待できる不動産セクターや、企業統合が進み競争力が向上したと考えられる通信セクターの投資比率を高めています。

ここまで本レポートをご覧いただきありがとうございます。

次回もぜひインドの魅力にお付き合いください。

ファンドの設定来の基準価額の推移・概要・リスク・手数料等はこちらから

【ご留意事項】