2020/09/08

PDFでご覧になりたい方はこちら

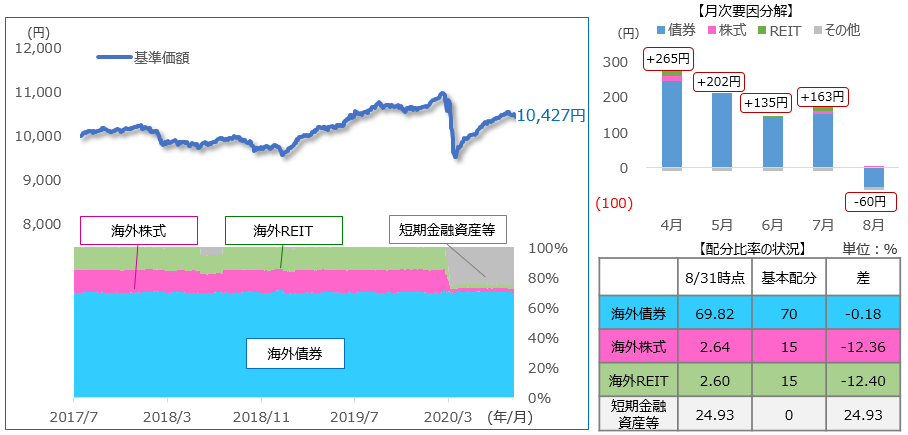

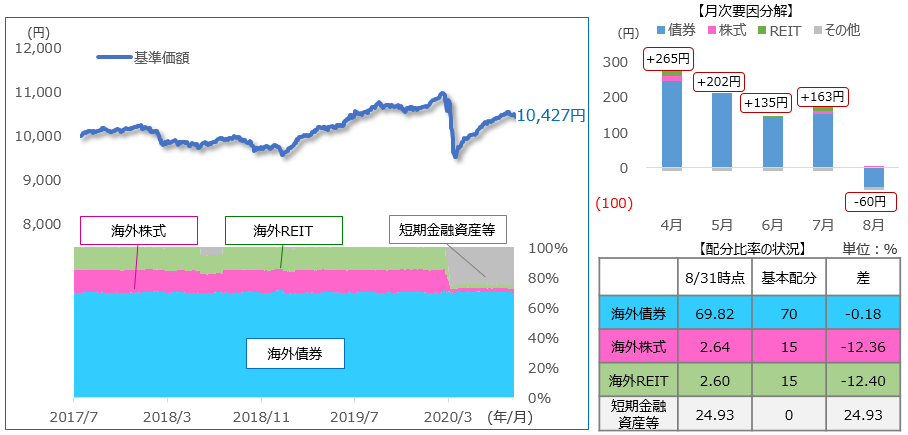

2020年4月から8月までの運用状況

- 2020年4月から8月までの当ファンドの運用状況は、新型コロナウイルスの感染拡大による市場の変動率上昇を受け、3月上旬より複数回にわたって海外株式と海外REITの配分比率をそれぞれ引き下げたことで、4月以降の海外株式および海外REITの配分比率合計は、組入下限の約5.0%となり、「守り重視」の運用となりました。当期間のファンドの騰落率は+7.3%となりました。

- 海外債券は、先進国を中心に金融緩和の強化を図ったことで国債利回りが低下(価格は上昇)したことや、経済活動の段階的再開や新型コロナウイルスのワクチン・治療薬開発の進展期待等から、社債スプレッド(国債との利回り格差)も縮小し、当期間におけるマザーファンドの騰落率は、+10.2%となり、ファンドの基準価額に対する寄与額は+693円となりました。

- 海外株式は、米中関係の悪化や、感染第二波への懸念等もあり、調整する局面もありましたが、経済活動の再開期待や新型コロナウイルスの治療薬開発の進展等を受け上昇し、当期間におけるマザーファンドの騰落率は、+11.7%となり、ファンドの基準価額に対する寄与額は+28円となりました。

- 海外REITは、経済活動への再開期待や一部経済指標の改善による投資家心理の改善に加え、先進国において緩和的な金融姿勢が当面継続することへの期待感等で上昇し、当期間におけるマザーファンドの騰落率は、+10.4%となり、ファンドの基準価額に対する寄与額は+27円となりました。

当ファンドの基準価額および各マザーファンドの配分比率の推移

(2017年7月12日(設定日)~2020年8月31日、日次)

- ※ 基準価額は、1万口当たり、信託報酬控除後です。

- ※ 当ファンドは分配実績がないことから基準価額(税引前分配⾦再投資)を表⽰しておりません。

- ※ 短期金融資産等には未払金等が含まれるため、組入比率がマイナスとなる場合があります。

- ※ 配分比率は、純資産総額に占める割合です。

- ※ 上記要因分解は簡便法で計算しており、その正確性、完全性等を保証するものではありません。傾向を知るための目安としてご覧ください。

- 海外債券︓東京海上・外貨建て投資適格債券マザーファンド(為替ヘッジあり)

- 海外株式︓TMA⾼配当・低ボラティリティ外国株マザーファンド(為替ヘッジあり)

- 海外REIT︓東京海上・世界REITマザーファンド(為替ヘッジあり)

- ※上記は過去の実績であり、当ファンドの運⽤成果等を⽰唆・保証するものではありません。

今後の見通しについて(2020年12月まで)(2020年8月末時点)

円奏会ワールドの今後の見通し

2020年に入り世界経済に大きな打撃を与えた新型コロナウイルスの世界的な感染拡大は未だ収束を迎えた状況とは言えないものの、世界規模で財政政策・金融政策が過去に例を見ないほどの規模感・スピード感で実施されたことで、株式市場は急回復となっています。

市場のボラティリティ(値動き)は、ゆっくりとしたペースではあるものの低下傾向にあります、当ファンドの運用にあたっては、引き続きポートフォリオのリスク水準を注視しつつ、リスク資産のウェイトを調整していきます。

海外債券の今後の見通し

2020年後半以降の世界経済の緩やかな回復を予想します。

ロックダウン(都市封鎖)や外出禁止令などの新型コロナウイルスの感染拡大防止に向けた動きが、短期的には経済の減速要因になるものの、迅速かつ大規模な金融・財政政策が実施されているため、感染拡大が収束に向かう過程で景気回復に向かうと考えられますが、緩やかなものに留まると想定します。一方、新興国の景気回復は、先進国より時間がかかると思われます。

海外債券市場では、主要国・地域における金融緩和政策は長期化すると考えており、先進国・地域の国債利回りは横ばいで推移し、先進国の社債やエマージング債の信用スプレッド(国債利回りとの差)は緩やかに縮小すると想定しています。但し、エマージング債の信用スプレッドの縮小ペースは先進国の社債と比べ時間がかかると見ています。

海外株式の今後の見通し

新型コロナウイルスの感染拡大防止策による経済への悪影響や、11月に実施される米国の大統領選挙の動向によりボラティリティ(値動き)が高い展開を予想します。

米国大統領選については、民主党が勝利した場合、法人増税を掲げていることから株式市場全体には下押し圧力がかかる一方、環境分野やインフラ関連は財政政策の恩恵を受けることが見込まれ、セクター間で明暗が分かれると見ています。しかし、米連邦準備制度理事会(FRB)はゼロ金利政策に加え、無制限の量的金融緩和政策の実施により、幅広い資産を購入することで企業の資金繰りを支援しているほか、トランプ米政権下の財政支援策が株価の下支え要因となり、海外株式市場は中長期的には緩やかな上昇基調に戻ると想定しています。

海外REITの今後の見通し

米国大統領選の動向には注意が必要なものの、新型コロナウイルスの感染拡大が継続しても、ワクチン開発の進展や、各国・地域の中央銀行の金融緩和政策による流動性供給などにより、金融市場での大きな混乱が起こる可能性は非常に小さいと考えます。

また、コロナ禍後の経済活動の正常化に対する期待が高まっていくことで、新型コロナウイルスの悪影響を受けた各国・地域の商業用不動産の賃貸市場に対する悲観的な見通しが修正され、年末に向けて各国REIT市場は堅調な展開が続くと見ています。

- ※ 上記は将来の見通しであり、将来の動向やファンドの運用成果等を示唆・保証するものではありません。