2020/06/05

円奏会ワールド(年1回決算型)の今後の⾒通し

| 短期的な⾒通し (向こう3ヵ⽉程度) |

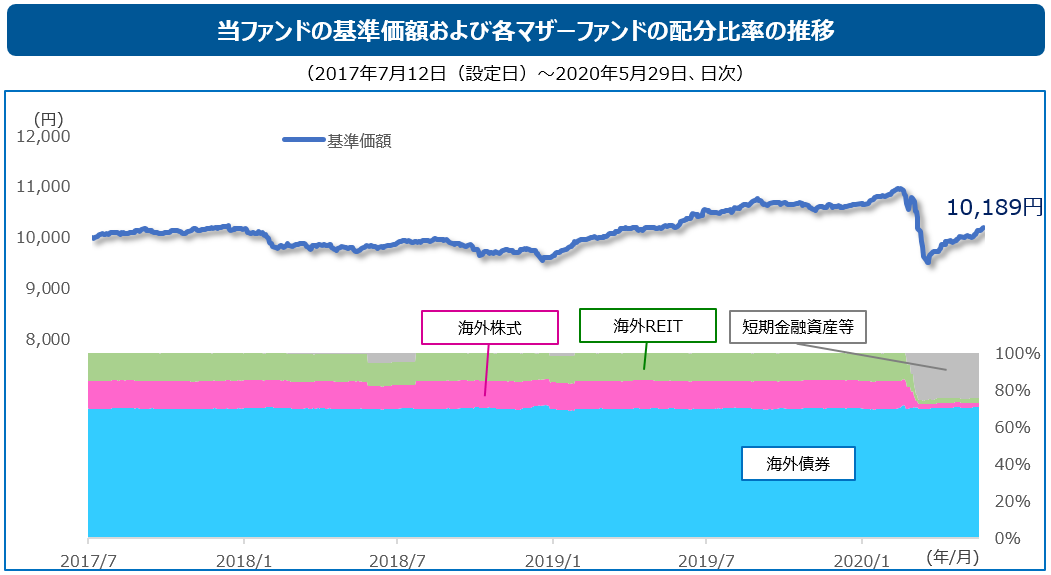

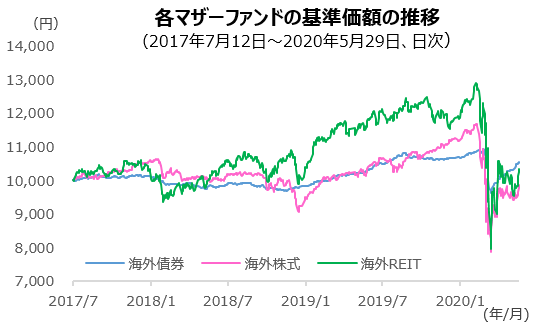

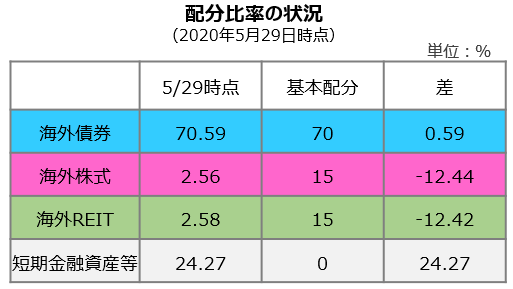

今年に⼊り世界経済に⼤きな打撃を与えた新型コロナウイルスの感染状況は、先進国では最悪の状況を脱した可能性がある⼀⽅で、⼀部の新興国では依然感染拡⼤が続いていることから、予断を許さない状況は続いていると考えます。また、⽶中関係の悪化なども加わり、市場は⼀旦は反発したもののしばらくは値動きの⼤きい状況を予想します。 当ファンドでは、現在の市場環境は依然価格変動リスクが⼤きい状況と捉えており、リスク資産(海外株式、海外REIT)の配分⽐率を低位にした守り重視のポートフォリオが続くと考えています。 |

|---|---|

| 中⻑期的な⾒通し (向こう1年程度) |

世界経済の本格的な回復には時間を要すると考えられることから、しばらくは低⾦利環境が継続すると想定しています。 主要国・地域が打ち出した財政・⾦融政策の効果は、2020年後半頃に現れると思われ、財政・⾦融政策の効果によって、株式やREITなどのリスク資産の値動きも落ち着きを取り戻すと⾒ています。 当ファンドでは、リスク資産(海外株式、海外REIT)の値動きに落ち着きが⾒え始めた段階で、リスク資産の配分⽐率を段階的に引き上げる予定です。 中⻑期的には、海外株式・海外REITの値上がりによるリターンの獲得がより期待できる状況となると考えています。 |

| <メインシナリオ> 世界経済は、各国・地域が⾏ったロックダウン(都市封鎖)や外出禁⽌令などによって、短期的には⼤きく減速すると考えます。 しかし、迅速かつ⼤規模な財政・⾦融政策により、感染拡⼤が収束に向かう過程で回復に向かうと考えられるものの、景気回復ペースは緩やかなものにとどまると⾒ています。 こうした中、海外債券のメインシナリオとしては、先進国国債の⾦利は横ばいで推移し、先進国社債の信⽤スプレッド(国債との利回り差)は緩やかに縮⼩すると⾒ています。 新興国債券の信⽤スプレッド(先進国国債との利回り差)も縮⼩すると⾒ていますが、先進国社債と⽐べ緩やかな縮⼩になると⾒ています。 |

| <ベストシナリオ> 新型コロナウイルスのワクチンや治療法が事前予想よりも早期に開発・承認され、経済活動の早期本格再開による、世界経済のV字回復をベストシナリオと考えます。 こうした状況では、先進国国債の⾦利は⻑短⾦利差が拡⼤し、先進国社債や新興国債券の対国債利回り差が急速に縮⼩することが想定されます。 |

| <ワーストシナリオ> 新型コロナウイルスの感染再拡⼤から、世界経済の⻑期低迷および、デフレ圧⼒が⾼まる状況をワーストシナリオと考えます。 こうした状況では、先進国国債の⾦利は⻑短⾦利差が縮⼩し、先進国社債の国債との利回り差は拡⼤すると想定されます。 但し、欧⽶の⾦融当局による社債買⼊れに⽀えられ、先進国社債の国債との利回り差の拡⼤は抑えられる可能性がある⼀⽅で、新興国債券は格下げされる国が増える可能性もあります。 |

| <メインシナリオ> 海外株式は、新型コロナウイルスの感染拡⼤防⽌策に伴う経済への悪影響、⽶中対⽴への懸念などを背景に、当⾯はボラティリティ(価格変動性)が⾼い状況を予想します。 しかし、⽶連邦準備制度理事会(FRB)はゼロ⾦利政策に加え、無制限の量的⾦融緩和政策の実施により、幅広い資産を購⼊することで企業の資⾦繰りを⽀援しているほか、トランプ⽶政権下の財政⽀援策が株価の下⽀え要因となり、海外株式市場は中⻑期的には緩やかな上昇基調に戻ると想定しています。 |

| <ベストシナリオ> 新型コロナウイルスの早期収束により経済活動への制限が解除され、再度の感染拡⼤が⾒られず、治療薬やワクチンが早期に開発・承認されることで新型コロナウイルスの脅威が取り除かれることがプラス要因と⾒ています。 さらにこれまで控えられていた消費やサービスの回復による経済活動の活性化や、FRBによる⾦融緩和策が維持され、景気拡⼤のためのインフラ投資などの財政⽀援策が追加的に投⼊されることがベストシナリオと想定しています。 |

| <ワーストシナリオ> 新型コロナウイルス問題が⻑期化し、世界経済が⼀層悪化することがマイナス要因と⾒ています。 感染収束の⻑期化による経済再開時期の遅れや、感染の第2波も想定されます。また、治療薬やワクチン開発の遅れによる投資家⼼理の悪化や、FRBによる⾦融⽀援策、政府による財政⽀援策が不⾜し、本格的な景気後退に陥ることをワーストシナリオと想定しています。 |

| <メインシナリオ> 新型コロナウイルスの感染拡⼤が継続することで、世界全体の景気後退リスクが鮮明となるものの、各国・地域の中央銀⾏による⾦融緩和の拡⼤効果を受けて資⾦の流動性が確保され、⻑期⾦利が低位で維持されることは各国・地域のREIT市場のサポート要因となると考えます。また、新型コロナウイルスワクチンや治療薬の開発によって感染収束への期待が強まり、経済活動の再開期待の⾼まりによる各国・地域のREIT市場が反発上昇する展開をメインシナリオと考えます。 |

| <ベストシナリオ> 世界的な景気後退リスクが後退し、各国・地域において外出規制や移動制限措置などが解除され不動産の⼊居テナントの経済活動が再開されて、不動産賃料の減免措置や延滞、⼊居テナントの退去が減少することで、新型コロナウイルスの感染拡⼤前に想定されていた賃料収⼊が得られるようになることが、海外REIT市場の相場上昇につながるベストシナリオと考えます。 |

| <ワーストシナリオ> 新型コロナウイルスの感染収束の⽬途が⽴たず、各国・地域の景気後退が⻑期化し、不動産の⼊居テナントによる賃料減額要請もしくは退去が増加することによる賃料収⼊の減少、分配⾦の引き下げ、⾦融機関の貸出⾦利上昇や倒産リスクの増加などにより、各国・地域のREITが下落する展開をワーストシナリオと考えます。 |

【ご留意事項】