2020/09/09

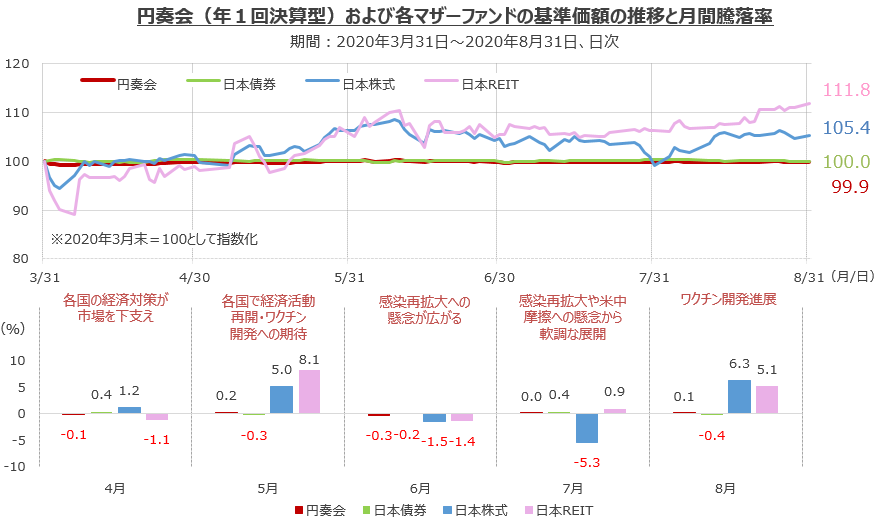

■日本債券の見通し

新型コロナウイルスへの警戒感から経済活動が引き続き抑制されるなかで、日銀が企業等の資金繰り支援と金融市場の安定維持に向けて、国債や社債の買入れに代表される強力な金融緩和措置を講じており、社債利回りは年末に向けて安定的に推移するものと思われます。

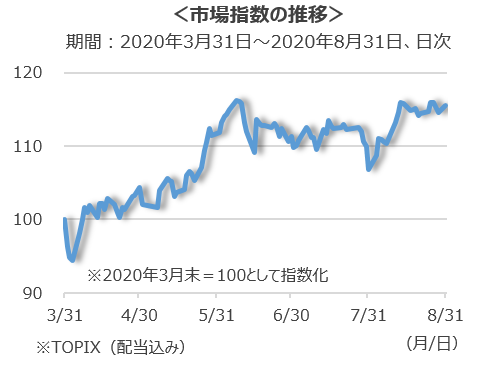

■日本株式の見通し

国内株式市場は、新型コロナウイルスの治療薬やワクチンの開発による経済活動再開への期待から上昇してきましたが、今後は米国大統領選前後での不透明感が強まると予想されることや、直近発表された企業の通期業績予想は市場の期待値を下回る内容であったことなどから、年末にかけては不安定な値動きに戻ると予想します。ただし、各国の金融緩和や経済対策の効果への期待や、日銀のETF(上場投資信託)買いが下値を支えることから中長期的には緩やかな上昇基調に戻ると想定しています。

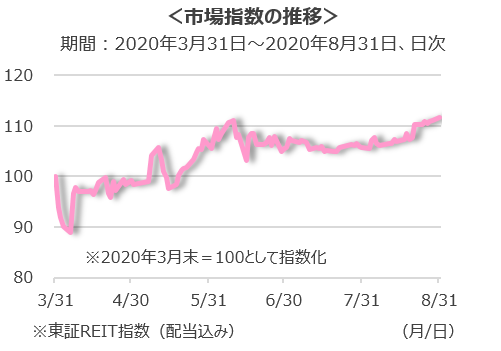

■日本REITの見通し

年末に向けて第2波の収束、ワクチンの開発進展や経済活動正常化への期待が強まるものと考えられることから、割安な水準にある商業施設や宿泊施設、オフィスビルを保有する銘柄の業績回復期待または業績悪化懸念の払拭による反発上昇が見込まれ、緩やかな相場上昇が継続する展開を想定します。

また、2020年9月より、FTSEグローバル株式指数シリーズへJ-REITの組み入れが決定しており、約3,000億円超の日本銀行の買入枠(年間約1,800億円)を上回る買い需要が発生すると見られており、需給面での改善が期待されます。

【使用した指数について】

【ご留意事項】